As ações das empresas cotadas em bolsa são agrupadas por índices, que podem representar geografias, setores, temas ou outros agregados. Mas a imaginação nos mercados é bastante fértil, sendo recorrente investidores e analistas encontrarem designações específicas para grupos de empresas que têm o capital disperso em bolsa.

As grandes tecnológicas dos Estados Unidos têm registado fortes valorizações nos últimos meses, liderando as bolsas a nível global à boleia da euforia relacionada com a Inteligência Artificial. Michael Hartnett, um reputado analista do Bank of America, cunhou estas companhias (também conhecidas por Big Tech) por “Sete Magníficas”. Inspirou-se num western de 1960 como o mesmo nome, que por sua vez era uma adaptação do filme “Os Sete Samurais”.

O termo foi adotado pelos mercados, servindo para designar estas sete empresas: Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia e Tesla. Antes das “Sete Magníficas”, estiverem em voga as FAANG: Meta Platforms (controla o Facebook), Apple, Amazon, Netflix e Alphabet (controla o Google). Mas um período negro da plataforma de streaming contribuiu para este termo cair em desuso.

Saiu a Netflix e entraram duas companhias que registaram um forte desempenho em bolsa nos últimos anos. A explosão das ações da Tesla e da Nvidia ilustram a liderança da bolsa norte-americana e como os Estados Unidos são o palco por excelência da inovação e desenvolvimento tecnológico.

GRANOLAS globais e diversificadas

A Europa tem ficado para trás neste capítulo, com as ações europeias a gerarem retornos inferiores às pares norte-americanas, mas também há um grupo de cotadas que está a ganhar destaque nos mercados. Foi cunhado em 2020 pelo Goldman Sachs, mas só atualmente está em maior evidência, sobretudo por ser encarado como alternativa às “Sete Magníficas” e representar um grupo de empresas de excelência do “Velho Continente”.

O grupo é constituído pela GlaxoSmithKline (GSK), Roche, ASML, Nestlé, Novartis, Novo Nordisk, L’Oreal, LVMH, Astrazeneca, SAP e Sanofi. Recorrendo às iniciais de cada uma destas empresas (omitindo as letras repetidas e com um truque na L’Oreal), o Goldman Sachs chegou ao acrónimo GRANOLAS.

As “Sete Magníficas” são representadas por sete cotadas do mesmo país (EUA) e setor (tecnologias), tendo ainda como elemento comum a ligação à Inteligência Artificial. Já as GRANOLAS representam setores bem distintos (farmácia, tecnologia, luxo, produtos de consumo) de diversos países europeus. Três empresas de França, outras três da Suíça, duas do Reino Unido, mais uma da Dinamarca, Países Baixos e Alemanha.

Então o que une estas 11 cotadas europeias tão distintas? No início da pandemia eram as empresas com maior valor de mercado da região e “exibem qualidades que esperamos que continuem a predominar no atual ciclo: forte crescimento de resultados, baixa volatilidade, margens estáveis e elevadas e balanços muito fortes”, responde o Goldman Sachs. Além disso, têm como principal característica o facto de serem empresas globais, cada vez menos dependentes do mercado europeu e com perspetivas de crescimento bastante favoráveis.

O banco de investimento publicou em fevereiro um estudo, intitulado “As Magníficas GRANOLAS”, onde reforça a atratividade da aposta nestas empresas, estimando que vão beneficiar com as alterações estruturais que favorecem o investimento passivo (através de índices) e a falta de liquidez no mercado acionista europeu.

No relatório, o Goldman Sachs avança com dois argumentos que justificam o destaque das GRANOLAS:

- Estas 11 empresas representaram 60% da valorização alcançada pelas bolsas europeias em 2023, sendo a principal razão para o bom desempenho das ações europeias como um todo (índice Stoxx600 subiu mais de 10%) apesar da evolução frágil da economia europeia.

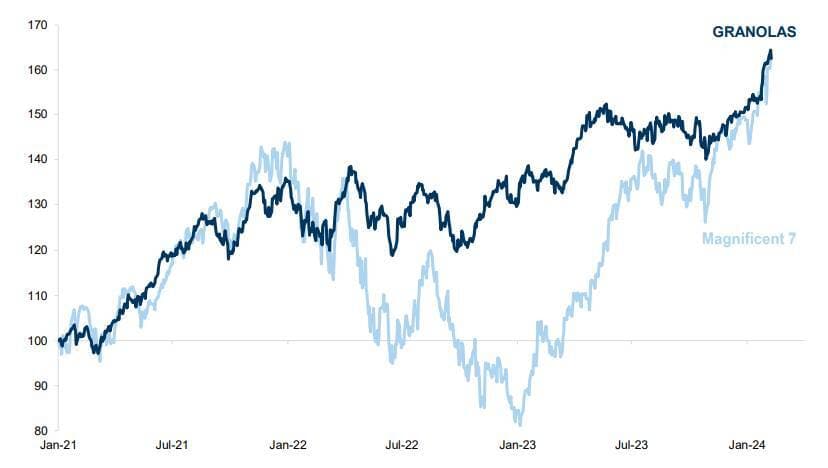

- De um ponto de vista global, as GRANOLAS conseguiram um desempenho bolsista superior ao das “Sete Magníficas” quando analisados os últimos três anos, apresentando uma volatilidade duas vezes inferior. Ou seja, o retorno foi mais elevado e o risco mais baixo. As Big Tech norte-americanas valorizaram mais em 2023, mas no ano anterior tinham registado quedas bastante pronunciadas.

O Goldman Sachs também lista três fatores que considera positivos para a atratividade destas grandes cotadas europeias:

- As GRANOLAS transacionam com uma cotação que corresponde a cerca de 20 vezes os lucros estimados para os próximos 12 meses, o que representa um desconto de 30% face aos múltiplos das Sete Magníficas.

- Os analistas estimam que estas 11 empresas registem um crescimento médio anual de 7% nas receitas até 2025, o que compara com a previsão de 2% para o mercado europeu excluindo as GRANOLAS. Além disso, estas companhias destinam a mesma fatia do cash flow a Investigação e Desenvolvimento (I&D) e investimento de crescimento do que o que se verifica nas “Sete Magníficas”.

- As GRANOLAS são relativamente generosas na remuneração aos acionistas. Ao dividendo conjunto corresponde uma rendibilidade (dividend yield) de 2,5%, o que supera largamente o índice norte-americano S&P500 (1,5%) e as “Sete Magníficas” (0,3%). Os dividendos destas cotadas europeias devem continuar a crescer a um ritmo superior aos resultados.

Leia ainda: As estatísticas que deve conhecer para investir em ações

As “estrelas” e os “patinhos feios”

O bom desempenho destes dois grupos de cotadas europeias e norte-americanas nos últimos anos é inegável. Valorizaram mais de 60% desde o início de 2021. As GRANOLAS com uma tendência de alta quase constante, mas mais moderada. As “Sete Magníficas” bem mais voláteis, com uma forte subida em 2021 e um avanço extraordinário em 2023 (mais do que duplicaram no ano passado) que compensou a queda acentuada de 2022.

Estes desempenhos conjuntos escondem performances distintas dentro de cada grupo, existindo “estrelas” e “patinhos feios” em cada um deles. A Nvidia é a grande estrela nos EUA, ao multiplicar o seu valor por mais de seis vezes em pouco mais de três anos, o que levou a companhia a escalar até ao terceiro lugar do ranking das cotadas mais valiosas de Wall Street.

Na Europa destacou-se a Novo Nordisk, uma farmacêutica da Dinamarca pouco conhecida do público em geral que ganhou notoriedade devido ao sucesso do seu medicamento de combate à obesidade e diabetes (Ozempic). O valor de mercado disparou quase quatro vezes desde o início de 2021 e a companhia chegou a ser a cotada europeia mais valiosa.

O “trono” voltou a ser ocupado pela LVMH, que conseguiu o feito de ser a primeira cotada europeia a alcançar uma capitalização bolsista de 500 mil milhões de dólares. O conglomerado de luxo francês é o rosto do bom desempenho das cotadas deste setor, que ficou imune à perda do poder e compra das famílias durante a pandemia e a escalada da inflação.

Nos desempenhos menos brilhantes destacam-se companhias como a Nestlé e um grupo de farmacêuticas, vítimas do sucesso do medicamento da Novo Nordisk. Nos Estados Unidos o estatuto de “patinho feio” é atribuído à Tesla. Depois da valorização meteórica em 2020 (mais de 700%), as ações da fabricante de veículos elétricos acumulam desde então um desempenho negativo. A companhia não cumpriu as expectativas de crescimento demasiado elevadas que foram criadas sobre a empresa de Elon Musk.

A Tesla continua a negociar com um rácio price earning ratio (PER) bem superior à média do mercado, com a cotação a corresponder a 46 vezes os lucros estimados para os próximos 12 meses. Sem surpresas, é a Nvidia (66x) que negoceia com o PER mais elevado entre as “Sete Magníficas”, pois os investidores confiam que os resultados da empresa vão continuar em forte alta devido ao domínio no fabrico de chips para IA.

Na Europa é a Novo Nordisk que tem o rácio mais alto (45). Mas a maior parte das restantes GRANOLAS negoceia com um PER mais aceitável (em redor de 20x), indicando que estão mais baratas do que as “Sete Magníficas”.

Leia ainda: Fundo soberano da Noruega: Um investidor exemplar

Gigantes vs. grandes

A dimensão é um domínio onde não há comparação entre as Sete Magníficas” e as GRANOLAS, o que também reflete a diferença significativa entre Wall Street e as bolsas europeias. As estatísticas que o demonstram são inúmeras, mas bastam estas duas:

- A Tesla é a magnifica mais pequena (636 mil milhões de dólares), mas tem um valor de mercado superior à maior das GRANOLAS. A LVMH tem uma capitalização bolsista de 461 mil milhões de dólares.

- A Microsoft é atualmente a maior cotada dos EUA, com uma capitalização bolsista acima de 3 biliões de dólares. Um montante superior ao valor de mercado conjunto das 11 GRANOLAS (2,89 biliões de dólares).

Ao nível dos resultados, os números também mostram que as cotada norte-americanas são gigantes, enquanto as europeias apenas grandes. As “Sete Magníficas” consolidaram lucros de 358 mil milhões de dólares nos últimos 12 meses, 3,4 vezes acima dos resultados líquidos alcançados pelas 11 Granolas no mesmo período (105 mil milhões de dólares).

O estatuto de gigantes não significa que as Big Tech norte-americanas tenham maior potencial. Uma tendência menos exuberante das grandes tecnológicas nos próximos tempos até pode abrir espaço para que os desempenhos das grandes empresas europeias, com negócios mais maduros, continuem a ser magníficos.

Leia ainda: Portugueses passaram ao lado dos fundos mais rentáveis de 2023