Vendeu um imóvel e vai ter de pagar às finanças pelas mais-valias? Saiba quais as despesas que deve considerar para calcular as mais-valias da venda da sua casa.

A existência de mais-valias sobre imóveis acontece quando o valor da venda é superior ao valor de compra dos mesmos, ou seja, quando obtém lucro com a venda de uma casa. Este está sujeito a dedução no IRS e pode dar lugar ao pagamento de um imposto.

"Como calcular as mais-valias da venda da minha casa?"

O apuramento das mais-valias é feito através da diferença entre o valor da venda do imóvel e o valor de compra ao qual é multiplicado o coeficiente de desvalorização da moeda. A este valor vai ainda deduzir os encargos que teve com o processo de venda, bem como com as despesas que teve na valorização do imóvel, como por exemplo obras de melhoramento.

Atente a imagem abaixo.

Nota: O coeficiente de desvalorização da moeda é publicado anualmente em Portaria na Autoridade Tributária Aduaneira.

Qual o valor sujeito a tributação fiscal?

O valor sujeito tributação corresponde a 50% do valor das mais-valias apurado. Os dados da venda deverão ser inseridos no anexo G (modelo 3) da declaração de rendimentos do vendedor.

Neste mesmo campo, para além dos dados que correspondem à venda do imóvel deverão também constar todas as despesas que teve com esta operação, nomeadamente despesas com escrituras ou obras de melhoramento da casa. Ao declarar as mesmas, está a reduzir valor das mais-valias, logo estará também a reduzir o imposto que terá de pagar sobre o lucro que obteve ao vender a sua casa.

Todas as despesas que deve ter em conta para calcular as mais-valias da venda do seu imóvel

Obras de Manutenção

Este é o tipo de despesas que deverá deduzir no seu IRS, juntamente com os restantes dados da venda do imóvel. Se realizou obras com o objetivo de manter ou melhorar a sua casa, por forma a valorizá-la no momento da venda deverá declarar todas as faturas no IRS. Se investiu dinheiro em melhorias da casa, o seu lucro reduziu e isso deve estar espelhado naquilo que é declarado em termos fiscais.

Pedido de Certificação Energética

O certificado energético é obrigatório para todos os edifícios que são colocados à venda, independentemente da idade do mesmos. Trata-se de um documento que avalia a eficiência energética do imóvel e que é apresentado no momento de assinatura do contrato de compra e venda. Os custos dos mesmo variam entre os 28 €, no caso de T0 e T1, a 65€, no caso de T6 ou imóveis maiores. A este valor acresce o valor o IVA.

Leia ainda: Certificado Energético: o que é e como o pode obter

Comissão paga à imobiliária

Se optar por fazer a venda do seu imóvel através de uma agência imobiliária, esta cobrar-lhe-à uma comissão da venda do mesmo. Esta despesa poderá também ser deduzida em IRS, juntamente com as restantes despesas associada à venda da casa.

Imposto Municipal sobre Transmissão Onerosa de Imóveis

Trata-se um imposto que visa tributar as transmissões do direito de propriedade sobre bens imóveis, IMT. Este incide sobre o valor patrimonial tributário do imóvel, ou valor ou contrato ou ato estabelecido, de acordo com o que for mais alto. No portal de profissionais e empresas de mediação imobiliária de Portugal poderá simular o valor do IMT que terá de pagar.

Imposto de selo

Este é o imposto mais antigo do sistema fiscal português e incide sobre sobre os atos, contratos, documentos, títulos, livros, papéis e outros factos, previstos na Tabela Geral, que tenham ocorrido em Portugal e que estejam isentos de IVA.

Custos de solicitadoria

O serviço de solicitadoria é cobrado pelo solicitador que acompanha o processo (o solicitador é habitualmente indicado / aconselhado pelo Banco), para assegurar que os registos, documentos e escritura se encontram em conformidade. Os custos variam por cada solicitador.

Escritura

Esta é uma despesa que poderá incluir no IRS como despesa com o processo de compra e venda do imóvel. Não existe um valor fixo e depende dos emolumentos que são cobrados por cada cartório. Como valor indicativo, uma aquisição de 100.000 Euros, entre escrituras e registos, poderá custar entre 500 a 600 Euros.

Valor da Tributação - Atenção!

Para apurar o real lcro obtido com a venda do seu imóvel deverá ter em conta o valor que terá de pagar em impostos, conforme explicação anterior neste artigo. Trocando por miúdos, é após a dedução das despesas com o processo de venda do seu imóvel e o apuramento do valor a pagar às finanças que terá o valor real do lucro que obteve com venda da sua casa.

Para saber qual o valor exacto que ganhou com a venda de um imóvel não se esqueça de indicar estas despesas. Se ainda tem dúvidas sobre o que são as mais-valias leia o artigo "Mais-valias: saiba o que são e como se calculam", bem como o artigo "IRS: Mais-valias em imóveis e exclusão de tributação", onde pode encontrar alguns exemplos de como calcular mais-valias em diferentes casos.

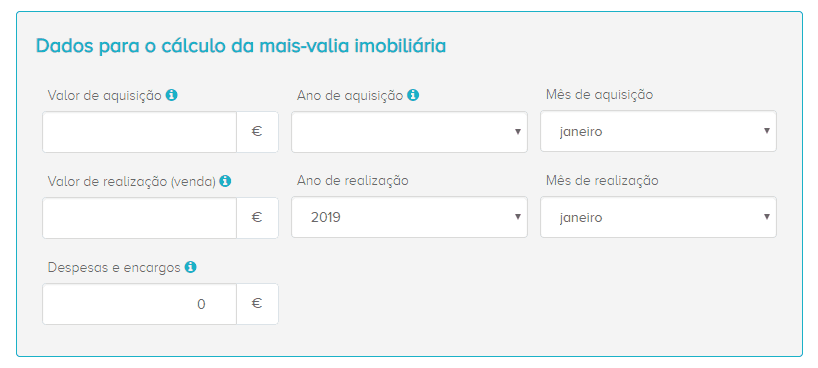

A Calculadora de Mais-Valias Doutor Finanças

Esta ferramenta permite-lhe simular as suas mais-valias na venda de um imóvel, mas também o valor de imposto que irá pagar aproximadamente, caso não esteja isento. Calcule as suas mais-valias, aqui.

Se está a ponderar mudar de casa, o Doutor Finanças tem à sua disposição uma equipa de consultores com a missão de o ajudar a baixar os custos processuais do crédito habitação e a obter as melhores condições do mercado.

A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Bomm dia em 2019 vendi um apartamento e comprei uma moradia ambos para HPP. A minha duvida reside no valor que reinvesti, isto porque na aquisição para além do valor que dei sem recurso ao crédito, paguei IMT da nova casa, escritura, imobiliária (a nova foi adquirida por venda judicial com negociação particular estando esta atribuída a uma imobiliária) e ainda algumas obras de melhoramento pois a casa necessitava. Estas despesas podem ser declaradas como reinvestimento?

Atenciosamente

César

Olá, César.

De acordo com várias informações vinculativas prestadas pelas Finanças, sim, pode-se reinvestir o dinheiro na compra e em obras.

Os impostos creio que não são aceites para esse efeito. Mas pode sempre contactar as Finanças para confirmar se sempre é este o entendimento…

Bom dia,

O valor das mais valias que incide sobre a venda de um prédio adquirido por herança em que os óbitos do casal autor da herança foram em anos diferentes 1995 e 2002, e a venda em 2019, qual é a data a considerar para o valor patrimonial da “aquisição” no cálculo ?

Obrigado

Olá, Artur.

No quadro 4 do anexo G deve acrescentar duas linhas, uma para cada uma das quotas partes. Cada linha deve ter a data e valor patrimonial (como valor de aquisição) correspondentes…

Deve indicar todos os valores em função da quota parte de cada linha.

Boa Tarde

Tenho uma duvida, vendi um imóvel e reinvesti noutro imóvel para habitação própria, para alem da compra estou a realizar obras no imóvel, quando for preencher o anexo G no reinvestimento posso colocar o valor da compra do imóvel e as obras que estou a efetuar no mesmo ?

VALOR DE AQUISIÇÃO – 140.000,00 €

DATA ESCRITURA – 26/08/2016

VALOR DE REALIZAÇÃO – 255.000,00 €

DATA ESCRITURA – 22/08/2019

DESPESAS E ENCARGOS

Mediação Imobiliária –» 15.682,50 €

IMT

Despesas com registos e escrituras

VALOR AMORTIZADO AO EMPRESTIMO DO IMOVEL ALIENADO

126.285,13 €

MONTANTE PRETENDE REINVISTIR S/ RECURSO CRÉDITO

128.714,87 €, para ficar isenta da mais valias

Reinvestimento no ano de 2019 s/ recurso credito

– Compra novo imóvel (325.100,00 € – 292,489,50 empréstimo) = 32.610,50 €

– Obras reabilitação imóvel em 2019 –» 34.485,76 €

Fatura 2019/27 – 9.208,77 €

Fatura 2019/30 – 4.045,49 €

Fatura 2019/34 – 9.352,59 €

Fatura 2019/39 – 11,878,91 €

Olá, Michele.

De acordo com várias informações vinculativas prestadas pelas Finanças, sim, pode-se reinvestir o dinheiro na compra e em obras.

Boa tarde,

Para efeitos de IRS 2019, anexo G, são consideradas como despesas do imóvel/fracção que foi vendido a manutenção especial de conservação, como por exemplo a substituição das portas do prédio e as despesas de substituição e impermeabilização do telhado do prédio, suportadas pelos condóminos proprietários dos vários andares?

Suponho que as despesas regulares/ordinárias mensais com o condomínio não sejam contempladas neste caso de venda do imóvel/andar.

Agradeço comentários/informação.

Cumprimentos,

José Lourenço

Olá, José.

Não, as despesas como o condomínio não contam para este efeito.

O que o artigo 51º do Código do IRS diz que pode ser considerado neste ponto são as despesas necessárias e inerentes à aquisição (IMT, IS, escritura, etc) e realização do imóvel (comissão imobiliária, certificado energético, etc) e ainda as despesas com a valorização do imóvel efetuadas nos últimos 12 anos.

Tem sido entendimento da AT (pelo menos a julgar por vários testemunhos que vão aparecendo pelos fóruns) que despesas de manutenção do imóvel não são consideradas despesas de valorização. Por outro lado, parece-me também claro que um prédio com infiltrações tem menos valor (pelo menos de mercado) do que um prédio impermeabilizado há pouco tempo.

Pessoalmente, desde que consiga comprovar essas despesas todas eu aceitá-las-ia como sendo de valorização (e, por exemplo, não basta o recibo do que pagou ao condomínio para essas obras, precisa da fatura da obra correspondente para comprovar a que se destinou esse pagamento ao condomínio). Obviamente, dependendo dos detalhes de cada uma das obras poderão não ser aceites como “as tais obras de valorização”, mas isso só as Finanças lhe poderão dar a resposta definitiva quanto a como será apreciada cada uma das obras…

Comprei uma casa térrea em 1992, e em 1999 por permuta comprei um terreno à Câmara que ficou a ser logradouro da referida casa e os dois prédios (casa e terreno) anexados num só, e apenas pagando apenas um IMI, obviamente com o valor patrimonial superior devido à junção dos dois prédios. Em 2019 fiz a venda do imóvel, também obviamente com uma escritura. Nem contabilista nem finanças me sabem explicar “direito” como inserir os dados no anexo G. Mais desejava saber, sobre o ano que se pode inserir no referido anexo o valor patrimonial, quando este é mais favorável. Também agradeço que seja informado se as despesas com obras com melhoramentos, abrangem todo o tempo, ou apenas uns (X) anos antes da venda. Agradeço informação. Cumprimentos

Olá, Francisco.

De acordo com o artigo 51º do Código do IRS apenas as obras de valorização do imóvel realizadas nos últimos 12 anos podem ser descontadas às mais valias.

Quanto à questão principal, se bem percebi, havia dois artigos que se juntaram num novo artigo, é isso? Em caso afirmativo, deve fazer a declaração considerando como ano de aquisição aquele em que foi feita a junção.

Se se continua a tratar de dois artigos separados, então deve acrescentar uma linha no quadro 4 do anexo G para cada um deles, como normalmente.

Boa noite.

Todas as despesas em cima enumeradas, só se aplicam para deduzir no valor a pagar por mais-valias de habitação própria permanente ou também se podem deduzir em habitação secundária?

Obrigado.

Olá, Tiago.

Aplicam-se a qualquer imóvel. Até num terreno, por exemplo, se descontam os custos com os registos no cálculo das mais valias…

Obrigado.

Em relação ás obras de manutenção/melhoramento, posso deduzir todas as faturas com o meu NIF de por exemplo: cozinha nova, chão novo, materiais de construção como por exemplo azulejos de casa de banho, etc…?

Ou só entram despesas de faturas de empresas de construção ou pedreiros a titulo particular?

Imaginemos que eu compro os materiais e sou eu próprio que os aplico na renovação do imóvel, posso deduzir nas mais valias?

Obrigado

Olá, Tiago.

As faturas têm que dizer especificamente que se destinam a obras no imóvel X. Sem isso será certamente rejeitada pelas Finanças. E que respeitar todos os outros requisitos habituais (NIFs, data, valor, discriminação do IVA, etc).

Se tiver dúvida sobre algum caso em particular, recomendo contactar as Finanças e colocar-lhes a questão diretamente.

Boa noite, Existindo empréstimo bancário e pagamento do mesmo esse valor pode ser abatido nos encargos? É uma venda de casa 2ª habitação. Obrigada!

Olá, Ana.

Não, nos encargos não. E como não se trata de habitação própria e permanente nem em mais lado nenhum…

Olá Paulo!

Em 23/12,2019, vendi HPP por 100.000 Euros, ainda tinha pendente um empréstimo bancário de 24.000 euros, não penso reinvestir as mais valias. O anexo G é preenchido com o valor do empréstimo? e onde?

Obrigado

Adriano

Olá, Adriano.

Pode tirar partido do regime de transição que termina este ano para tirar partido da isenção parcial de tributação sobre as mais valias prevista no nº 5 do artigo 10º do Código do IRS e declarar a amortização do empréstimo no quadro 5B do anexo G.

Bom dia.

Vendi em julho de 2019, por 50.000,00 Euros, um apto TO que herdei por falecimento de minha mãe.

Utilizei 42.500,00 para saldar o empréstimo à habitação que tinha com o banco para a minha casa.

Qual o anexo que deverei utilizar na declaração de IRS, para declarar a venda, mais valias? e menos valias do pagamento que fiz à mediadora, certificado de energético?

Muito obrigado.

Olá, José.

Deve declarar a transmissão dos direitos sobre a sua parte do imóvel acrescentando uma linha no quadro 4 do anexo G. Deve indicar como data de aquisição a data de falecimento da sua mãe (a partir da qual ficou com direito à casa) e como valor de aquisição o valor patrimonial que a mesma tinha e sobre o qual terá sido calculado o imposto de selo que pagou.

O valor de realização serão os 42.500€.

Como despesas e encargos pode declarar os encargos com a aquisição (IS, escritura, etc) e com a venda (os que referiu).

Ola vendi meu apartamento HP 2019 comprei outro para HP 2019mas so quero reinvestir 50% uma parte na entrada outra em ac e janelas declaro tudo no mesmo irs tendo em conta que ainda nao fiz a troca as janelas nem coloquei ac ? Como ja fiz o credito habitaçao e parte da entrada foi mais valia devo declarar ja ? Ou posso declarar tudo para o ano ? Obg

Olá, Gonçalo.

A venda, intenção de reinvestimento e o investimento na compra do novo imóvel têm que ser declarados agora pois são operações de 2019.

Se houver mais reinvestimento no futuro, deve entregar novamente o anexo G preenchendo apenas o quadro 5.

Não tenho a certeza, no entanto, se essas despesas seriam consideradas reinvestimento – o melhor é contactar as Finanças para confirmar.

Boa tarde,

A minha questão é a seguinte:

Uma pessoa que não tenha auferido quaisquer rendimentos em 2019, tendo acabado o subsídio de desemprego em 2018 e em situação de divorciado também em 2019, como deve apresentar a declaração ou se deve apresentar?

Os meus agradecimentos,

Sérgio Lopes

Olá, Sérgio.

Se não teve quaisquer rendimentos no ano de 2019 então, de acordo com o artigo 58º do Código do IRS, está dispensado de apresentar a declaração.