Vendeu um imóvel e vai ter de pagar às finanças pelas mais-valias? Saiba quais as despesas que deve considerar para calcular as mais-valias da venda da sua casa.

A existência de mais-valias sobre imóveis acontece quando o valor da venda é superior ao valor de compra dos mesmos, ou seja, quando obtém lucro com a venda de uma casa. Este está sujeito a dedução no IRS e pode dar lugar ao pagamento de um imposto.

"Como calcular as mais-valias da venda da minha casa?"

O apuramento das mais-valias é feito através da diferença entre o valor da venda do imóvel e o valor de compra ao qual é multiplicado o coeficiente de desvalorização da moeda. A este valor vai ainda deduzir os encargos que teve com o processo de venda, bem como com as despesas que teve na valorização do imóvel, como por exemplo obras de melhoramento.

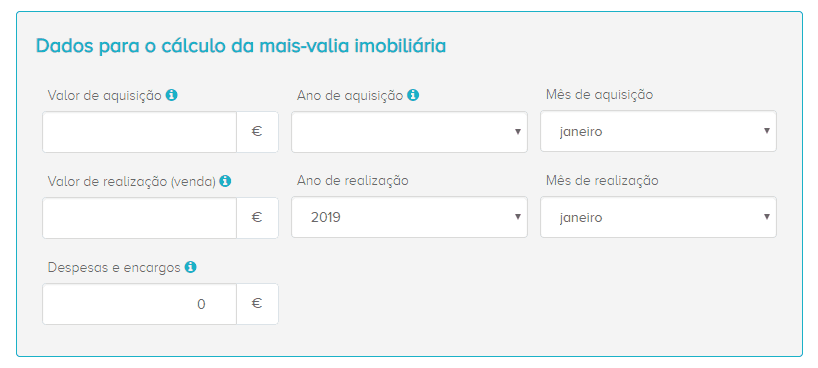

Atente a imagem abaixo.

Nota: O coeficiente de desvalorização da moeda é publicado anualmente em Portaria na Autoridade Tributária Aduaneira.

Qual o valor sujeito a tributação fiscal?

O valor sujeito tributação corresponde a 50% do valor das mais-valias apurado. Os dados da venda deverão ser inseridos no anexo G (modelo 3) da declaração de rendimentos do vendedor.

Neste mesmo campo, para além dos dados que correspondem à venda do imóvel deverão também constar todas as despesas que teve com esta operação, nomeadamente despesas com escrituras ou obras de melhoramento da casa. Ao declarar as mesmas, está a reduzir valor das mais-valias, logo estará também a reduzir o imposto que terá de pagar sobre o lucro que obteve ao vender a sua casa.

Todas as despesas que deve ter em conta para calcular as mais-valias da venda do seu imóvel

Obras de Manutenção

Este é o tipo de despesas que deverá deduzir no seu IRS, juntamente com os restantes dados da venda do imóvel. Se realizou obras com o objetivo de manter ou melhorar a sua casa, por forma a valorizá-la no momento da venda deverá declarar todas as faturas no IRS. Se investiu dinheiro em melhorias da casa, o seu lucro reduziu e isso deve estar espelhado naquilo que é declarado em termos fiscais.

Pedido de Certificação Energética

O certificado energético é obrigatório para todos os edifícios que são colocados à venda, independentemente da idade do mesmos. Trata-se de um documento que avalia a eficiência energética do imóvel e que é apresentado no momento de assinatura do contrato de compra e venda. Os custos dos mesmo variam entre os 28 €, no caso de T0 e T1, a 65€, no caso de T6 ou imóveis maiores. A este valor acresce o valor o IVA.

Leia ainda: Certificado Energético: o que é e como o pode obter

Comissão paga à imobiliária

Se optar por fazer a venda do seu imóvel através de uma agência imobiliária, esta cobrar-lhe-à uma comissão da venda do mesmo. Esta despesa poderá também ser deduzida em IRS, juntamente com as restantes despesas associada à venda da casa.

Imposto Municipal sobre Transmissão Onerosa de Imóveis

Trata-se um imposto que visa tributar as transmissões do direito de propriedade sobre bens imóveis, IMT. Este incide sobre o valor patrimonial tributário do imóvel, ou valor ou contrato ou ato estabelecido, de acordo com o que for mais alto. No portal de profissionais e empresas de mediação imobiliária de Portugal poderá simular o valor do IMT que terá de pagar.

Imposto de selo

Este é o imposto mais antigo do sistema fiscal português e incide sobre sobre os atos, contratos, documentos, títulos, livros, papéis e outros factos, previstos na Tabela Geral, que tenham ocorrido em Portugal e que estejam isentos de IVA.

Custos de solicitadoria

O serviço de solicitadoria é cobrado pelo solicitador que acompanha o processo (o solicitador é habitualmente indicado / aconselhado pelo Banco), para assegurar que os registos, documentos e escritura se encontram em conformidade. Os custos variam por cada solicitador.

Escritura

Esta é uma despesa que poderá incluir no IRS como despesa com o processo de compra e venda do imóvel. Não existe um valor fixo e depende dos emolumentos que são cobrados por cada cartório. Como valor indicativo, uma aquisição de 100.000 Euros, entre escrituras e registos, poderá custar entre 500 a 600 Euros.

Valor da Tributação - Atenção!

Para apurar o real lcro obtido com a venda do seu imóvel deverá ter em conta o valor que terá de pagar em impostos, conforme explicação anterior neste artigo. Trocando por miúdos, é após a dedução das despesas com o processo de venda do seu imóvel e o apuramento do valor a pagar às finanças que terá o valor real do lucro que obteve com venda da sua casa.

Para saber qual o valor exacto que ganhou com a venda de um imóvel não se esqueça de indicar estas despesas. Se ainda tem dúvidas sobre o que são as mais-valias leia o artigo "Mais-valias: saiba o que são e como se calculam", bem como o artigo "IRS: Mais-valias em imóveis e exclusão de tributação", onde pode encontrar alguns exemplos de como calcular mais-valias em diferentes casos.

A Calculadora de Mais-Valias Doutor Finanças

Esta ferramenta permite-lhe simular as suas mais-valias na venda de um imóvel, mas também o valor de imposto que irá pagar aproximadamente, caso não esteja isento. Calcule as suas mais-valias, aqui.

Se está a ponderar mudar de casa, o Doutor Finanças tem à sua disposição uma equipa de consultores com a missão de o ajudar a baixar os custos processuais do crédito habitação e a obter as melhores condições do mercado.

A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Despesas com instalação de ar condicionado são legíveis como despesas de “melhoria da casa”?

Olá, Homero.

Não tenho a certeza. Se seu lugar, faria um pedido de informação vinculativa, para ter uma resposta concreta das Finanças…

Boa tarde,

Desde já obrigado pelo simulador, é o primeiro que encontro que se refere aos não residentes.

Neste momento resido na Noruega e vou vender a minha casa em Portugal. Antes de vender vou efectuar obras de valorizacão do imóvel. Vou pedir factura sobre tudo, mas gostaria de saber se existem obras que não se pode incluir como por exemplo a compra dos armários de cozinha. Outra questão é o reinvestimento numa casa que já possuo na Noruega, é possível declarar o valor reinvestido numa habitacão que comprei em 2016 nesse país?

Muito obrigada!

Olá, Bárbara.

Em primeiro lugar, peço desculpa pela demora na resposta, mas um problema após a atualização para a nova versão do nosso website fez com que alguns comentários se perdessem.

Quanto à sua questão, as Finanças normalmente rejeitam como reinvestimento pequenas obras (por exemplo, pintar paredes). Obras de grande envergadura como a remodelação de uma divisão ou a expansão da casa já contam. O melhor mesmo é falar com o seu empreiteiro e pedir um plano detalhado da obra, para depois apresentar nas Finanças, caso seja preciso. Não se esqueça que as faturas devem também fazer todas referência à morada da habitação intervencionada, sobretudo quando não forem passadas à empresa que tem a obra a cargo.

Quanto à questão sobre a Noruega, à partida, a compra da nova habitação poderia ser considerada reinvestimento, uma vez que se encontra no Espaço Económico Europeu (nº 5 do art. 10º do Código do IRS). No entanto, de acordo com o mesmo artigo, o reinvestimento teria de ter sido feito até 2 anos antes da venda da casa, o que não é o seu caso.

Além disso, se já está a morar na Noruega desde essa altura, então creio que terá problema em que lhe considerem a habitação que vai vender como habitação própria e permanente, logo a questão do reinvestimento para isenção da tributação nem sequer se coloca…

Boa tarde. Depois de vender a minha casa, que era habitação própria permanente, vou reinvestir em obras de melhoria da casa que é agora minha habitação e que é bem próprio do meu marido. Onde coloco o valor das obras na simulação, visto que o valor de encargos são sobre o imóvel que vendi?

Grata desde já pela ajuda.

Olá, Regina.

Se está a falar da calculadora de mais valias, deve colocar esse valor no montante que pretende reinvestir (campo que aparece quando tem mais valia, diz ter vendido a habitação própria e permanente e que pretende reinvestir noutra habitação própria e permanente).

Se se refere à simulação de liquidação de IRS, então deve colocar esse valor no quadro 5 do anexo G.

Vou vender um imóvel resultado de herança (adquirido em 1991 – por 750.000,00 escudos – e herdado em 2007 quando foi avaliado para IMI em 38.000,00 Euros). Este imóvel não é minha residencia fiscal. Sou aposentado e tenho mais de 65 anos. Me parece, que por informaçóes que obtive, que posso após a venda, pelo Orçamento de 2019, aplicar toda ou parte da mais-valia em fundo de pensóes ou regime publico de capitalização. Aplica-se esta nova regra a imóvel que náo é minha residencia fiscal? Haveria alguma vantagem ou benefício em alterar minha residencia fiscal para este imóvel que será vendido? O valor de aquisição que devo considerar será o de compra ou o valor de avaliação herdado (2007)?

Obrigado

Olá, Jorge.

Essa possibilidade de isenção de tributação por reinvestimento em fundos de pensões está prevista no nº 7 do artigo 10º do Código do IRS onde é dito explicitamente que se aplica apenas no caso do imóvel vendido se destinar a habitação própria e permanente.

Relativamente ao valor de aquisição, o artigo 45º refere que se considera como valor de aquisição aquele que serviu de base ao cálculo do imposto de selo.

Boa tarde.

Fiquei com uma dúvida após ter lido o vosso texto e feito uma simulação na calculadora de mais-valias. Terei de reinvestir sempre a totalidade do valor de venda da HPP para garantir a isenção de tributação ao reinvestir esse valor na nova HPP? De acordo com a calculadora, sim.

Obrigado.

Cumprimentos

Olá, Pedro.

De acordo com o nº5 do artigo 10º do Código do IRS, para ter direito a isenção total de tributação terá de reinvestir “o valor de realização, deduzido da amortização de eventual empréstimo contraído para a aquisição do imóvel”.

Mais ainda, de acordo com o nº 9 do mesmo artigo, se reinvestir apenas uma parte desse valor terá direito a isenção parcial de tributação.

Boa tarde,

Vou vender um este ano um imóvel adquirido em 1991.

Qual o coeficiente desvalorização de moeda a aplicar na formula de calculo de mais valias?

O coeficiente respectivo a 1991 ou 2019?

Cumprimentos

Olá, Avelino.

Não percebi bem a sua dúvida. De qualquer forma, pode obter a resposta na calculadora de mais valias.

Boa tarde.

Não encontro nenhuma lei em que mencione 2 ou 5 anos… só encontro a lei que fala em 12 anos.

Pode informar qual é a lei que refere 2 ou 5 anos?

Olá, Bruno.

Até 2014, o artigo 51º do Código do IRS, que determina o que se considera despesas e encargos (suponho que seja a isso que se refere?) fazia referência aos encargos realizados nos últimos 5 anos.

Com o Orçamento de Estado para 2015, este artigo passou a referir que se consideram os encargos realizados nos últimos 12 anos.

Não me recordo de qualquer referência a 2 anos, pelo menos a este respeito. Ou estava a pensar em algo diferente?

Bom dia,

Procuro a vossa opinião para a seguinte questão.

Vendi um imóvel em 2018 que sofreu profundas obras de melhoramento durante os últimos 10 anos para as quais tenho faturas com o número de contribuinte.

Fui agora notifica para justificar as despesas nas finanças. Ao deslocarme as finanças dizem que apenas posso considerar as faturas desde 2014, data em que a lei foi alterada e não 12 anos como o artigo 51 diz ( já partilhado aqui e bastante claro nos 12 anos).

Estão corretos ou devo digitalizar todas as faturas desde o início das obras? Tenho inclusivamente projetos aprovados (O imóvel não é hpp).

Agradeço o vosso comentário.

Olá, Carlos.

Dado que a alteração ao artigo foi aprovada sem qualquer referência a um período de transição, parece-me a mim, e salvo melhor opinião, que 12 anos são mesmo 12 anos.

Até porque, por essa ordem de ideias, quem tivesse vendido a casa em 2016 só poderia deduzir as obras dos 2 anos anteriores, quando a legislação anterior já previa 5 anos – ora, isto não faz qualquer sentido.

Recomendo voltar às Finanças e pedir que lhe indiquem a legislação em que se baseiam para fazer essa interpretação. Caso não consigam apresentar-lhe justificação e, ainda assim, insistam em não considerar as despesas apenas dos últimos 5 anos, deve apresentar uma reclamação graciosa.

Bom dia,

Em obras de renovação que se podem incluir na dedução de mais-valias, como se pode adicionar a essas “contas” os materiais e mesmo os eletrodomesticos afectos a essa renovação?

Obrigado

Ricardo Fernandes

Olá, Ricardo.

Relativamente aos materiais, deve possuir as faturas referentes aos mesmos e estas devem indicar que os mesmos se destinam a esse imóvel específico.

Quanto aos eletrodomésticos, não são considerados parte integrante do imóvel, logo não são dedutíveis.