O mês de maio foi marcado por uma maior volatilidade. Com os planos de vacinação a acelerarem nos países desenvolvidos e com a consequente reabertura da economia, o foco dos investidores está em dois polos distintos: Crescimento económico vs inflação.

Em condições normais, e num mundo em que a ligação entre economia real e mercados financeiros fosse efetiva, esta seria a fase em que os mercados financeiros poderiam acelerar, tendo em conta as perspetivas de crescimento. A realidade é que, conforme referido em artigos anteriores, nunca existiu uma desconexão tão grande entre economia real e performance dos mercados financeiros, o que leva a que existam receios por parte dos investidores sobre o rumo que as diferentes classes de ativos irão seguir.

O bê-à-bá do investimento

O ultimo ano foi marcado pela pandemia e pelas restrições que o covid-19 impôs à economia global. Apesar desta particularidade, a realidade é que as diferentes classes de ativos, nunca tiveram performances tão boas como agora, tanto obrigações como ações. O motivo pelo qual este facto tem vindo a suceder, deve-se à liquidez que tanto Bancos Centrais (politica monetária) como governos (politica fiscal) implementaram na economia.

Os próximos passos dos Bancos Centrais

O mês de maio e os próximos, enquadram-se no racional apresentado anteriormente. Com as diferentes entidades nacionais e internacionais a apresentarem revisões em alta para o crescimento económico global, com os diferentes indicadores económicos a melhorarem substancialmente e com o desemprego a diminuir, será que os Bancos Centrais irão começar a retirar os estímulos que têm vindo a dar à economia, seja pela redução da compra mensal de ativos no mercado (garantir liquidez à economia), seja pela redução da taxa de juro?

Ou o que farão os Bancos Centrais se a inflação disparar - como tem vindo a fazer? (Não se conseguindo identificar se será um fenómeno de curto ou médio prazo).

Uma das missões mais difíceis para os Bancos Centrais é a forma como irão ou estão a comunicar a normalização da política monetária, que é essencial, mas que pode causar turbulência na economia real/mercados financeiros, pela forma como os agentes económicos se estão a habituar a ter uma rede que os protege. Como exemplo, o último ano, em que a economia esteve largos meses fechada ou semi-fechada, foi o ano em que houve menos falências dos últimos 20 anos, tanto nos EUA como na Europa.

Leia ainda: Quero começar a investir: qual o caminho que devo seguir?

Desempenho das carteiras em maio

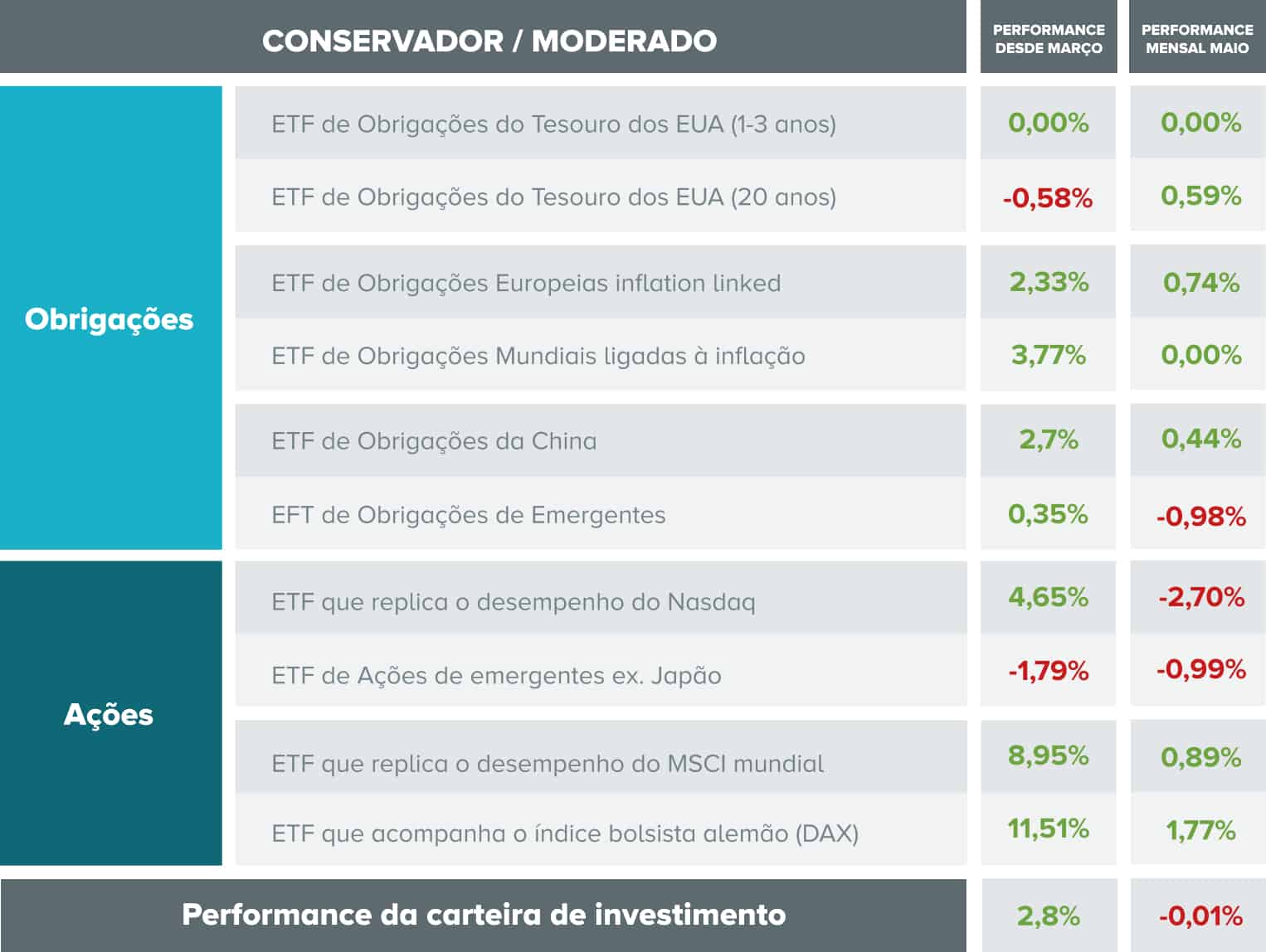

As nossas carteiras tipo, apresentaram um mês neutro, sobretudo pela desvalorização cambial (-1,6%) que teve um peso importante no resultado final. Apesar das quedas que se verificaram no início do mês, a realidade é que o fim do mês foi marcado por uma recuperação. O que temos verificado é que nos últimos três meses, sempre que existe uma correção de 5%, os mercados reagem e recuperam muito rapidamente. O volume de transações tem sido mais reduzido o que demonstra a prudência na grande maioria de investidores.

Assim, no mês de maio a performance das duas carteiras (com perfil moderado e dinâmico) foi praticamente nulo. Ou seja, o valor global das carteiras ficou praticamente inalterado face ao mês de abril, Isto significa que a carteira com perfil moderado segue com uma valorização de 2,8% em dois meses. Já a carteira com perfil dinâmico está com uma valorização de 4% no mesmo período.

Se não tem seguido a evolução destas carteiras, importa realçar que as mesmas foram constituídas em março, sendo desde então acompanhadas para se perceber qual é a evolução dos diferentes ativos e o que está a influenciá-los. Os ativos considerados são reais, mas optámos por não os identificar, uma vez que o objetivo não é fazer qualquer tipo de recomendação, mas sim explicar os impactos de determinadas escolhas e de determinados eventos numa carteira de investimento.

Leia o texto que explica a composição das carteiras e os balanços dos meses anteriores:

- A constituição de uma carteira de investimento

- Março: Carteira de investimento com um bom desempenho

- Abril: Segundo mês de ganhos para as carteiras de investimento

Numa altura em que ambas as carteiras seguem com desempenhos positivos, e tendo em consideração as dúvidas acima referidas, considerámos que o momento pode justificar algumas alterações nas carteiras que temos vindo a acompanhar. E foi o que decidimos fazer. Desta forma tentamos mostrar que há decisões que devemos ponderar quando estamos a fazer investimentos.

Alterações na carteira com perfil moderado

No final do mês de maio, optámos por reduzir a exposição que temos ao mercado acionista (-10%), saindo totalmente da posição das ações Alemanha (5%) e reduzindo a exposição ao Nasdaq em 5%. O resultado destas vendas foi aplicado no reforço de obrigações globais inflation linked (para tentar beneficiar do aumento da inflação) e no fundo de liquidez, de forma a apresentar uma exposição mais reduzida e estar mais confortável para os desafios que se aproximam. Assim a exposição ao mercado acionista fica nos 20% neste perfil.

Alterações na carteira com perfil dinâmico

Nesta carteira, optámos por reduzir 20% a exposição ao segmento acionista, ficando agora com uma exposição total de 40%. A opção consistiu na redução da exposição ao Nasdaq (-5%) e S&P500 (-5%) e na saída total das ações com exposição à Alemanha. Mantivemos a exposição global, que acaba por incorporar estas duas vertentes de uma forma mais diversificada e menos especifica. Das duas saídas, 15% foi para liquidez, ficando a carteira com 25% num fundo de liquidez, o que pode ser considerado elevado, mas que tendo em conta o contexto se adapta aos objetivos da carteira e do perfil e, 5% para reforçar a classe inflation linked. No final, ficamos com uma exposição ao segmento acionista de 40%.

Nota: As carteiras do Doutor Finanças não são nem devem ser entendidas como um conselho a investir neste ou naquele tipo de instrumento financeiro. As nossas carteiras foram criadas apenas para permitir ilustrar quais os riscos e os benefícios potenciais de investir, direta ou indiretamente, em instrumentos financeiros como ações e obrigações.

A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Deixe o seu comentário